こんにちは、なすです。本日は年収103万円の壁引き上げについて取り上げたいと思います。

この記事でわかること

- 年収の壁変更点の詳細

- 変更に伴うメリット

年収の壁変更点の詳細

年収103万円の壁とは、配偶者控除や扶養控除を受けられるかどうかを判断する際の所得基準であり、年収が103万円以下の場合、所得税がかかりません。

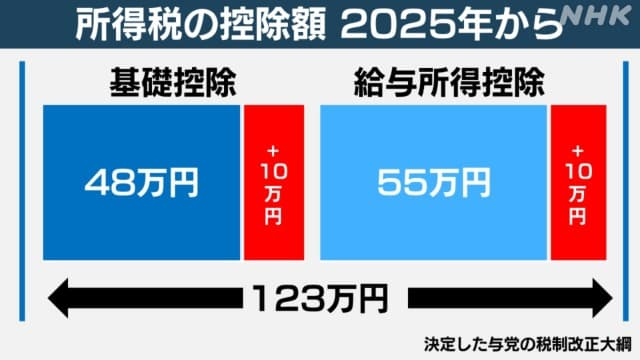

所得税は、収入(給与所得)から基礎控除48万円と給与所得控除55万円を差し引いた額が課税所得となるため、103万円までは課税されない仕組みです。

例

給与収入:103万円

給与所得控除:55万円

基礎控除:48万円

課税所得=103万円 – 55万円 – 48万円 = 0円(所得税がかからない)

扶養内パートや学生バイトで働いている方は収入が103万を超えないよう調整していると思います。この基礎控除と給与所得控除が今年から各10万円ずつアップすることで年収123万までは課税されなくなります。(下図参照。)この改正内容について、令和7年分は所得税のみに適用。令和8年度分以後は住民税についても適用され段階的に拡充されます。

引用-NHK首都圏ナビ

変更に伴うメリット

1. 働き方の選択肢が広がる

- 現状の103万円の壁では、壁を意識して労働時間を抑えるケースが多く見られます。この改正により、年間の労働時間や収入を増やしやすくなります。特にパートタイムやアルバイトで働く人にとって、収入アップの機会が増えるメリットがあります。

2. 労働力不足の解消

- 日本では人手不足が深刻化しており、特に小売業や介護業界で労働力確保が課題となっています。壁が緩和されることで、これまで労働時間を制限していた人々が、より長時間働く選択が可能となり、企業の人手不足を改善する効果が期待されます。

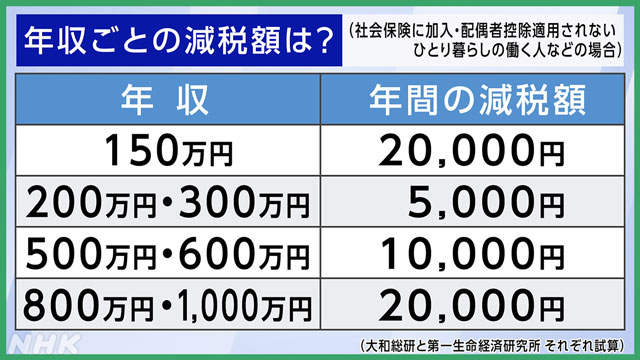

3. 収入を得ている人全員が減税の恩恵を受けることができる

- 2024年に実施された定額減税のような一時的な措置ではなく、働いて収入を得ている人が将来にわたって継続的な減税を受けられるのはとても大きなメリットであるといえますね。(下図参照。)

引用-NHK公式サイト

まとめ

「103万円の壁」が「123万円」へ改正されることで、働き方の自由度が高まり、個人の収入や企業の生産性向上に繋がっていきそうですね。「103万円の壁」の見直しをめぐって、税制改正大綱では、さらなる引き上げを主張する国民民主党に配慮するため、先に3党の幹事長で合意した「178万円を目指して、来年から引き上げる」などの文言に加え、「自民・公明両党として、引き続き、真摯に協議を行っていく」という文言が盛り込まれました。年収の壁がさらに拡充されるのか、壁を引きあげたことによる減収分をどう補填していくのか、今後も注目していきたいですね。